สาเหตุที่กองทุนตราสารหนี้ติดลบในช่วงที่ผ่านมา

สาเหตุที่กองทุนตราสารหนี้ติดลบในช่วงที่ผ่านมาแรงกดดันจากเงินเฟ้อที่เพิ่มขึ้นสูงในหลายประเทศทั่วโลก ทำให้ธนาคารกลางหลายแห่งเปลี่ยนมามีท่าทีดำเนินนโยบายทางการเงินที่ตึงตัวมากขึ้น แนวโน้มการขึ้นดอกเบี้ยเร็วขึ้นเพื่อชะลอความร้อนแรงของเงินเฟ้อนี้เอง กดดันให้ Bond Yield ทั่วโลกปรับตัวขึ้นมาอย่างมีนัยยะตั้งแต่ช่วงต้นปี

ความผันผวนของกองทุนตราสารหนี้ไทยในระยะนี้ จึงเป็นผลกระทบทางอ้อม ด้าน Market Risk จากเหตุการณ์ที่ Bond Yield สหรัฐฯที่ปรับขึ้นเป็นหลัก แต่ภาพรวมด้าน Credit Risk ตลาดตราสารหนี้ไทยยังอยู่ในระดับต่ำ Credit Spread ทยอยปรับลดลงจากปีก่อนและคาดมีแนวโน้มทรงตัวในระยะข้างหน้า อีกทั้งอัตราการผิดนัดชำระหนี้มีแนวโน้มลดลงจากผลของเศรษฐกิจที่ค่อยๆกลับมาฟื้นตัว

“KAsset จึงยังมีมุมมองที่เป็นบวกต่อกองทุนตราสารหนี้ ที่มีน้ำหนักในหุ้นกู้ในประเทศจากปัจจัยสนับสนุนดังกล่าว”

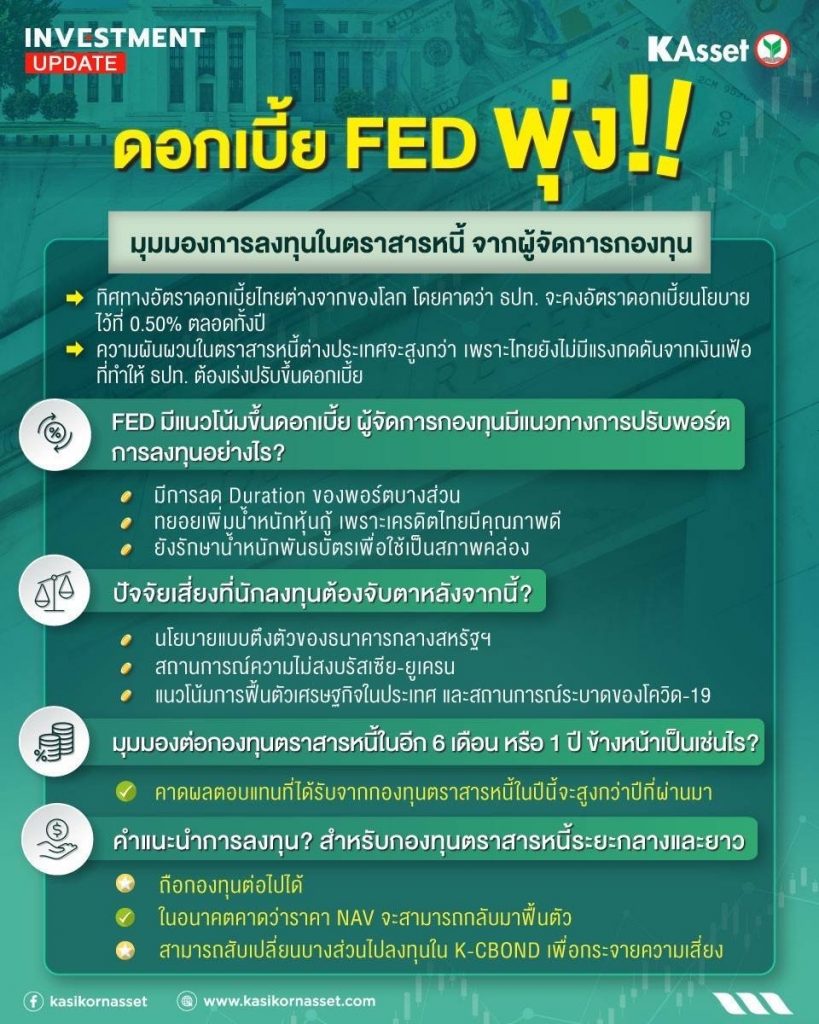

มุมมองการลงทุนในตราสารหนี้ จากผู้จัดการกองทุน

คำถาม : อัตราดอกเบี้ยไทยมีทิศทางขาขึ้นเหมือนของสหรัฐฯหรือไม่?

คำตอบ : ทิศทางอัตราดอกเบี้ยไทยต่างจากของโลก และคาดว่าธปท.จะคงอัตราดอกเบี้ยนโยบายไว้ที่ 0.50% ตลอดทั้งปีนี้ เนื่องจากเงินเฟ้อทั้งปีน่าจะอยู่ในกรอบเงินเฟ้อเป้าหมายของธปท.ที่ 1-3% และเศรษฐกิจอาจจะต้องใช้เวลาอย่างน้อยปีหน้ากว่าจะกลับมาฟิ้นตัวใกล้เคียงระดับก่อนเกิดโควิด-19

KAsset มองว่าความผันผวนในตลาดตราสารหนี้ต่างประเทศจะสูงกว่าของในประเทศ เนื่องจากไทยยังไม่มีแรงกดดันจากเงินเฟ้อที่ทำให้ธปท.ต้องเร่งปรับขึ้นดอกเบี้ย

คำถาม : Fed มีแนวโน้มขึ้นดอกเบี้ย ผู้จัดการกองทุน มีแนวทางการปรับพอร์ตการลงทุนอย่างไร?

คำตอบ : กองทุนฯ มีการลด Duration ของพอร์ตบางส่วน โดยผู้จัดการกองทุนฯ ทยอยเพิ่มน้ำหนักหุ้นกู้ เนื่องจากมีมุมมองเชิงบวกในภาพรวมต่อเครดิตไทยที่คุณภาพดี และมองว่าในภาวะที่อัตราดอกเบี้ยปรับสูงขึ้น การลงทุนในหุ้นกู้เอกชนที่อายุไม่ยาวเป็นทางเลือกลงทุนที่จะให้ผลตอบแทนดีที่สุด และยังรักษาน้ำหนักพันธบัตรเพื่อใช้เป็นสภาพคล่อง

คำถาม : ปัจจัยเสี่ยงที่นักลงทุนต้องจับตาหลังจากนี้ ?

คำตอบ : จับตาการดำเนินนโยบายแบบตึงตัวของธนาคารกลางสหรัฐฯ ทั้งนี้ มองว่าความผันผวนที่เกิดขึ้นในตลาดตราสารหนี้ระยะสั้นอาจมีได้จาก Global Sentiment

ในอดีตที่ผ่านมาหากมีการเริ่มวัฎจักรการขึ้นดอกเบี้ยแล้วความผันผวนของตลาดตราสารหนี้โลกจะลดลงอย่างรวดเร็ว เนื่องจากความชัดเจนของนโยบายทางการเงินที่มีมากขึ้น รวมทั้ง ปัจจัยอื่นๆ เช่น สถานการณ์ความไม่สงบรัสเซีย-ยูเครน แนวโน้มการฟื้นตัวเศรษฐกิจในประเทศ สถานการณ์ระบาดของโควิด-19 ที่นักลงทุนต้องจับตาด้วย

คำถาม : มุมมองต่อกองทุนตราสารหนี้ในอีก 6 เดือน หรือ 1 ปีข้างหน้า เป็นเช่นไร?

คำตอบ : จากทิศทางนโยบายการเงินไทยที่ต่างจากของโลก สนับสนุนให้การปรับขึ้นของอัตราผลตอบแทนพันธบัตรไทย (Yield) ในปีนี้จะอยู่ในกรอบแคบ คาดผลตอบแทนที่ได้รับจากกองทุนตราสารหนี้ในปีนี้จะสูงกว่าปีที่ผ่านมาอย่างมีนัยยะ เนื่องจากเส้นอัตราผลตอบแทนพันธบัตรได้ปรับตัวขึ้นมาจากปี 2564 มามากแล้ว

คำถาม : เกิดอะไรกับเศรษฐกิจโลกในช่วงครึ่งปีแรกของปี 2565

คำตอบ : ผลตอบแทนการลงทุนในช่วงครึ่งปีแรกของปี 2565 สินทรัพย์หลากหลายประเภทให้ผลตอบแทนที่ติดลบ เศรษฐกิจโลกได้รับผลกระทบจากสถานการณ์สงครามรัสเซีย ยูเครน ซึ่งประเทศตะวันตกมีการคว่ำบาตรรัสเซียซึ่งเป็นผู้ส่งออกพลังงานรายใหญ่ของโลก ส่งผลให้ราคาพลังงานรวมถึงราคาน้ำมันดิบ ตลอดจนสินค้าโภคภัณฑ์หลายๆอย่างมีการปรับตัวขึ้นสูง เงินเฟ้อมีการปรับตัวขึ้นสูงกว่าเป้าหมายในหลายประเทศ ผลจากเงินเฟ้อและการปรับขึ้นดอกเบี้ย ประกอบกับประเทศจีนที่ยังปัญหาในการปิดเมืองเพื่อควบคุมโควิดเป็นช่วงๆด้วย ก็ทำให้อัตราการเติบโตเศรษฐกิจโลกในปีนี้มีทิศทางเติบโตลดลง

คำถาม : ทำไมการลงทุนในตราสารหนี้ซึ่งเป็นการลงทุนความเสี่ยงต่ำถึงได้ติดลบ

คำตอบ : รายได้จากการลงทุนในตราสารหนี้มี 2 ประเภทหลัก ได้แก่ ดอกเบี้ยจากการลงทุน และส่วนต่างจากการบันทึกราคา ซึ่งราคาของตราสารหนี้จะแปรผกผันกับแนวโน้มอัตราดอกเบี้ย หากดอกเบี้ยปรับขึ้น ราคาตราสารหนี้จะปรับลดลง ทั้งนี้ในช่วงครึ่งปีแรก อัตราดอกเบี้ยที่กองทุนได้รับอยู่ในระดับต่ำ ในขณะที่ตลาดพันธบัตรสหรัฐมีการปรับขึ้นดอกเบี้ย ส่งผลให้ตลาดคาดการณ์ว่าจะมีการปรับขึ้นดอกเบี้ยทั่วโลก รวมถึงประเทศไทย ทั้งนี้เมื่ออัตราผลตอบแทนพันธบัตรที่ตลาดต้องการเพิ่มขึ้น ราคาของตราสารหนี้ในปัจจุบันก็จะลดลง โดยในครึ่งปีแรกในส่วนของกองทุนเองซึ่งต้องมีบันทึกบัญชีตามราคาตลาด(Mark-To-Market) ก็ได้รับผลกระทบจากราคาของตราสารหนี้ที่ปรับตัวลดลง ส่งผลให้เกิดผลตอบแทนที่ติดลบ อย่างไรก็ตาม เนื่องจากการที่ผลตอบแทนที่ติดลบนี้ เป็นผลกระทบจากการบันทึกบัญชีเท่านั้น ตราสารหนี้ที่กองทุนลงทุนเป็นตราสารหนี้ที่มีคุณภาพ ดังนั้น เมื่อครบกำหนดอายุตราสาร ย่อมได้รับเงินต้นและดอกเบี้ยครบถ้วน และผลจากการบันทึกบัญชีที่ติดลบจะหายไป

คำถาม : มุมมองการลงทุนตราสารหนี้ในช่วงครึ่งปีหลัง จะเป็นอย่างไร

คำตอบ : สำหรับทิศทางตลาดในระยะถัดไป มีปัจจัยสำคัญที่ต้องติดตามได้แก่ ทิศทางของเงินเฟ้อ โดยคาดว่ามีโอกาสเห็นเงินเฟ้อสูงสุดในไตรมาส 3 ประกอบกับตลาดตอบรับข่าวการขึ้นดอกเบี้ยไปพอสมควรแล้ว จึงคาดว่าเมื่อราคาตราสารหนี้เริ่มลดความผันผวนลง ก็มีโอกาสที่ผลตอบแทนของกองทุนจะปรับตัวดีขึ้น

*อย่างไรก็ตาม หากท่านมีข้อสงสัยหรือต้องการข้อมูลเพิ่มเติม กรุณาติดต่อได้ที่ คุณฉัตรชัย จันทร์แจ่มศรี หมายเลขโทรศัพท์ 02-673-8747, 091-119-2298 E-mail:chatchai.chan@kasikornasset.com

อยากทราบว่า

1. ในกลุ่มของหน่วยงานที่ทางบริษัทฯ ได้ดูแลนั้น มีผลประโยชน์ที่ได้รับลดลง (ติดลบ) มากน้อยเพียงใด และมีกลุ่มประเภทธุรกิจใดที่ได้รับผลประโยชน์ที่ได้รับเพิ่มขึ้น หรือไม่ติดลบ บ้างหรือไม่อย่างไร

2. ทางบริษัทฯ ทราบมาก่อนหรือไม่ เกี่ยวกับแนวโน้มอัตราลดลง และเหตุผลที่ระบุเรื่องปัจจัยเสี่ยงที่นักลงทุนต้องจับตาหลังจากนี้ กรณีที่กล่าวว่า แนวโน้มการฟื้นตัวเศรษฐกิจในประเทศ และสถานการณ์โควิด-19 ไม่เข้าใจว่า โควิด-19 เกิดขึ้นมาไม่ต่ำกว่า 3 ปีแล้ว เหตุใดจึงนำมาเป็นปัจจัยเสี่ยงได้อีก เหตุใดไม่มีมาตรการรองรับหรือแผนสำรองใด ๆ หรือไม่อย่างไร

3. จากตัวเลขผลประโยชน์ รายการที่เกิดขึ้นระหว่างปี ที่ติดลบ ถ้ามองจากตัวเลขรายบุคคลนั้น รอบ 6 เดือน นั้น เป็นยอด หลัก พัน รวมทั้งสองส่วน ก็ประมาณ ติดลบ 2 พันกว่า ถ้าคิดรวมยอดสมาชิกทั้งหมดนั้น ก็เป็นจำนวนที่ติดลบมาก จึงถือว่าสมาชิกค่อนข้างกังวลใจว่า บริษัทฯ นำเงินของสมาชิกไปลงทุนแล้วเกิดผลขาดทุนมากถึงเพียงนี้ เหตุใดจึงไม่มีมาตรการรองรับความเสี่ยงที่ให้ผลขาดทุนน้อยกว่าที่เป็นอยู่ได้หรือไม่ อย่างไร